ЦЕНА ОПЦИОНА ПРИ УСЛОВИИ ДИСКРЕТНОСТИ ХЕДЖИРОВАНИЯ

Начиная с 70-х годов прошлого столетия, на фондовых рынках наблюдается устойчивый рост объема торгов производными финансовыми инструментами, именуемыми также финансовыми деривативами, направленными в частности на то, чтобы сделать портфель инвестора более прогнозируемым и менее подверженным риску. Одним из наиболее простых производных финансовых инструментов является опцион (vanilla option). Напомним, что опцион представляет собой право на покупку (call- опцион) или продажу (put-опцион) установленного количества единиц базового актива (акций, ценных бумаг, финансовых инструментов, других опционов и т.д.) по заранее оговоренной цене и в течение заранее оговоренного срока. После изобретения такого вида финансового дериватива (конец 19 века) ключевой стала проблема установления справедливой цены данной ценной бумаги.

Около 30 лет назад американские ученые Блэк и Шоулз представили свою модель ценообразования опционов европейского типа [1] (см. также [2, 3]) и получили формулу, устанавливающую цену опциона на основе цены базового актива. Модель Блэка-Шоулза, в частности, базировалась на положениях: 1) предполагалось, что рынок, на котором торгуются опционы, является эффективным рынком; 2) цена базового актива в каждый момент времени представляет собой случайную величину с логнормальной функцией распределения; 3) инвестор в любой момент времени и как угодно часто может изменять структуру своего портфеля, состоящего из опциона и базового актива, так, чтобы следовать стратегии страхования, т.е. минимизации дисперсии портфеля; 4) инвестор имеет возможность положить свои активы под безрисковый процент.

Современные исследования показывают (см., например [4]), что, по крайней мере, утверждения пунктов 2) и 3) являются достаточно грубым приближением реальности, формула Блэка-Шоулза не всегда достаточно точна и требует поправки (см. также [5, 6]). Именно проблеме уточнения, приближения к реальности теории Блэка-Шоулза посвящены работы исследователей в этой области, начиная с середины 80-х годов 20-го века (см., например, [7, 8]).

В настоящей работе представлен подход, позволяющий установить цену опциона европейского типа при условии дискретности хеджирования, т.е. конечности промежутков времени, через которые инвестор может изменить структуру своего портфеля, следуя концепции страхования, направленной на увеличение прогнозируемости стоимости портфеля из опциона и базового актива. Следует отметить, что в отличие от модели дискретного хеджирования, представленной в работе [5] (напомним, что в [5] вывод уравнения, описывающего цену опциона с учетом эффектов от дискретного хеджирования, существенно основывается на предположении о незначительности вклада, обусловленного дискретным хеджированием, в цену опциона), в данной работе получено выражение для цены опциона в общем случае, без дополнительных предположений о величине вклада в цену опциона от дискретного хеджирования.

Основные положения модели

В рассматриваемой модели будем предполагать, что цена базового актива на рынке представлена марковским (см. [9]) случайным процессом в непрерывном времени {St рын}t≥t0 дое сечение которого St рын представляет собою случайную величину, имеющую смысл цены базового актива в момент времени t. Нашей задачей является определение справедливой цены, при которой стоимость портфеля «в среднем» растет как безрисковый актив.

Мы будем предполагать, что инвестор совершает акты хеджирования через конечный промежуток времени τ . Следовательно, инвестор будет проводить акты хеджирования в моменты времени t k =T -tτ , где T - время исполнения опциона (maturity); k = 0, 1, 2,…, n; tn - начальное время. Как видно, мы будем строить нашу модель в обратном времени. Такой выбор обусловлен лишь стремлением придать более простой вид математическим формулам, встречающимся в дальнейшем изложении.

Для инвестора динамика рыночных цен на базовый актив представляется последовательностью случайных величин {Sk} k ≥k0 Наряду со случайными величинами Sk , мы будем рассматривать вспомогательные случайные величины

где eξk имеет смысл дисконтирующего фактора для базового актива. Заметим, что т.к. процесс Sk – марковский, то величины ξk и S k+1 независимы. Будем считать, что существуют математические ожидания от случайной величины e p·ξk, при V p€[-3,3] , т.е.

где под E[A] мы будем понимать математическое ожидание величины A.

Следуя [1-3, 5], мы полагаем, что портфель инвестора состоит из опциона и акций в количестве Δk , которое определяется из условия наибольшей прогнозируемости портфеля. Тогда ценность портфеля Пk в момент времени t =tk определяется следующим выражением:

где s – цена базового актива, установившаяся в момент времени t. Зададимся вопросом: какова будет стоимость портфеля к последующим торгам при условии, что изменить структуру портфеля не представилось возможным, ввиду дискретности хеджирования? Если принять, что на предыдущих торгах цена базового актива установилась на уровне S k+1 = s , то стоимость необновленного портфеля задается следующей случайной величиной:

Кратко опишем основные положения предлагаемого подхода. Так же, как и в [1] (см. также [5]), количество акций в портфеле Δ k+1 определяется таким образом, чтобы дисперсия случайной величины П~k достигала минимума. Данное условие позволяет выразить Δ k+1 как некоторые конструкции от функций Vk(s) . Тогда, отталкиваясь от уравнения страхования

(именно это уравнение выражает идею о «безрисковости в среднем»), мы получаем рекуррентное выражение для функций Vk(s) . Здесь r k - безрисковая процентная ставка в момент времени tk. Зная вид функции V0(s) , мы последовательно находим выражения для цены опциона в предыдущие моменты времени Vk(s) .

Заметим, что все функции Vk(s) однозначно определяются заданием функции платежного обязательства (payoff) в момент исполнения опциона (maturity), т.е. функции V0(s) . Также можно показать, что справедливо следующее важное утверждение: если функция V0(s)непрерывна и для неё при некотором m имеет ме- сто оценка |V0(s)|≤Asm , то этими двумя свойствами обладают и все функции Vk(s) . Напомним, что для call-опциона его цена в момент исполнения обязательств определяется выражением V0(s) = max [s-E,0]. Таким образом, учитывая ограничение , которое является верным при любом m ≥ 1 , мы можем сказать, что Vk(s) непрерывны и для них справедливо ограничение |Vk(s)| ≤ Ak(m)·sm, при некоторых числах Ak(m)

Легко показать, что существуют такие числа Wk , при которых верно неравенство |Vk(s)-s|≤Wk. Это неравенство хаpaктеризует асимптотические свойства функций Vk(s) при s→∞, т.е. Vk(s)/s ≈1 при s>>1 .

Далее перейдем от выявления общих свойств функций Vk(s) построению конкретного выражения, определяющего значение цены опциона европейского типа на основе цены базового актива. Можно показать, что уравнение страхования (5) эквивалентно следующему интегральному уравнению:

uk(x) - плотность распределения вероятности случайной величины ξk , - дисперсия величины А. Следующим шагом перейдем от уравнения (6) к ассоциированному с ним уравнению, получаемому посредством применения преобразования Меллина к обеим частям уравнения (6). На- помним, что преобразованием Меллина (см. [10]) функции h(x) называется выражение

если оно существует. Далее введем следующие обозначения для прямого и обратного преобразований Меллина: H(p)=Mel [h(x)] и h(x) = Mel-1[H(p)] соответственно. Областью определения функции H(p)является множество таких комплексных значений p , при которых указанный интеграл сходится.

Опираясь на приведенные выше свойства функций Vk(s) можно показать, что Vk(s) преобразуемы по Меллину, т.е. существуют интегралы Fk(p) при -2 < Re p< -1 (что является естественной областью определения Fk (p). Заметим также, что из условия (2) следует, что существуют преобразования Меллина для функ- ций fk(ln y) при -2≤Re p≤2 . Обозначим

Принимая все вышеизложенное во внимание и, учитывая свойства преобразования Меллина, мы можем утверждать, что:

Следовательно, нам удалось свести решение исходной задачи к решению простейшего разностного уравнения. Очевидно, что его решение задается следующей формулой:

Таки образом, нами найдено общее выражение для изображений искомых функций. Для восстановления оригинала в рамках настоящей работы мы предлагаем использовать прямую формулу, связывающий изображение и оригинал посредством интегрирования по контуру Бромвича (см. [10]):

Тогда мы имеем:

Выражение (12) определяет стоимость опциона в k-тый момент времени.

Заключение

В данной работе представлен метод нахождения точного выражения для справедливой цены опциона европейского типа при условии дискретного хеджирования портфеля. Предлагаемый метод позволяет найти явное выражение для цены опциона европейского типа, основываясь на установившемся значении цены базового актива и основных параметров рынка (в модели Блэка- Шоулза это, например, волатильность, безрисковая процентная ставка и т.д.). Заметим, что работе не делается предположений о логнормальном поведении функции распределения базового актива. Алгоритм позволяет строить решения для весьма широкого класса распределений, что само по себе является ценным результатом.

Отметим одну интересную особенность, возникающую при предположении о дискретности хеджирования. Как видно из анализа выражения (6) наличие конечного интервала времени t между актами хеджирования приводит к тому, что при определенных значениях параметров рынка (например, это может иметь место, когда mk > e rkτ), осуществить акт хеджирования, т.е. придерживаться стратегии, что портфель должен в среднем расти как безрисковый, не представит- ся возможным. Заметим, что наличие такого, на первый взгляд парадоксального, результата не находится в противоречии с теорией Блэка- Шоулза, так как конфигурация областей «нехеджируемости» вырождается в пустое множество при стремлении τ к нулю.

Литература

- Black F. and Scholes M. // J. Political Economy, 1973, 81, 637

- Мельников А.В., Волков С.Н., Нечаев М.Л. Математика финансовых обязательств.// М.: ГУ ВШЭ, 2001

- Коулб Р.У. Финансовые деривативы. // М.:высшая школа, 2000.

- Peters E. Fractal Market ***ysis.// John Wiley&Sons, Inc,New York, 1994

- P. Wilmott. The Mathematics of Financial Derivatives.// Financial Press. 1996

- Krakovsky A. Pricing Liquidity into Derivatives.// Risk, 1999, №65

- Borland L.A Theory of Non-Gaussian Option Pricing // ArXiv:cond-mat/0205078 v3

- Gunaratne G.H. and McCauley J.L. A Theory for Fluctuations in Stock Prices and Valuation of their Options // ArXiv:cond-mat/0209475 v1

- Пугачев В.С., Синицын И.Н. Теория стохастических систем. // М.:Логос, 2000.

- Диткин В.А., Прудников А.П. Интегральные преобразования и операционное исчисление.// М.: Государственное издательство физикоматематической литературы, 1961.

17 04 2024 12:15:30

Статья в формате PDF 112 KB...

16 04 2024 6:51:19

Статья в формате PDF

353 KB...

Статья в формате PDF

353 KB...

15 04 2024 0:44:55

Статья в формате PDF

116 KB...

Статья в формате PDF

116 KB...

14 04 2024 16:21:40

Статья в формате PDF

262 KB...

Статья в формате PDF

262 KB...

13 04 2024 0:40:44

Статья в формате PDF

123 KB...

Статья в формате PDF

123 KB...

12 04 2024 10:40:49

Статья в формате PDF

108 KB...

Статья в формате PDF

108 KB...

09 04 2024 17:40:54

Статья в формате PDF

129 KB...

Статья в формате PDF

129 KB...

08 04 2024 12:40:59

Статья в формате PDF

116 KB...

Статья в формате PDF

116 KB...

06 04 2024 14:54:49

Статья в формате PDF

220 KB...

Статья в формате PDF

220 KB...

05 04 2024 16:21:26

Статья в формате PDF

111 KB...

Статья в формате PDF

111 KB...

01 04 2024 18:47:57

Статья в формате PDF

283 KB...

Статья в формате PDF

283 KB...

30 03 2024 18:58:47

Статья в формате PDF

317 KB...

Статья в формате PDF

317 KB...

29 03 2024 8:44:26

Статья в формате PDF

138 KB...

Статья в формате PDF

138 KB...

28 03 2024 0:16:36

Статья в формате PDF

120 KB...

Статья в формате PDF

120 KB...

27 03 2024 12:10:35

26 03 2024 9:36:54

Статья в формате PDF

114 KB...

Статья в формате PDF

114 KB...

25 03 2024 4:27:29

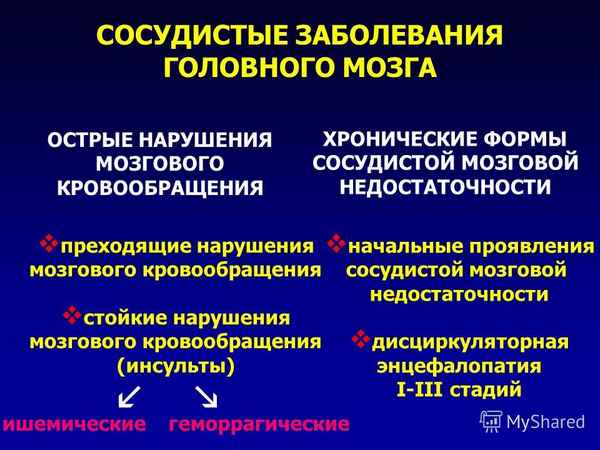

В работе изучен мозговой кровоток и его взаимосвязь с нарушением гемореологии у больных хроническими гнойными заболеваниями придаточных пазух носа в остром периоде черепно-мозговой травмы.

...

В работе изучен мозговой кровоток и его взаимосвязь с нарушением гемореологии у больных хроническими гнойными заболеваниями придаточных пазух носа в остром периоде черепно-мозговой травмы.

...

24 03 2024 1:12:34

Статья в формате PDF

115 KB...

Статья в формате PDF

115 KB...

22 03 2024 5:23:23

Статья в формате PDF

114 KB...

Статья в формате PDF

114 KB...

21 03 2024 5:14:21

Статья в формате PDF

115 KB...

Статья в формате PDF

115 KB...

20 03 2024 18:31:51

Статья в формате PDF

121 KB...

Статья в формате PDF

121 KB...

19 03 2024 15:35:54

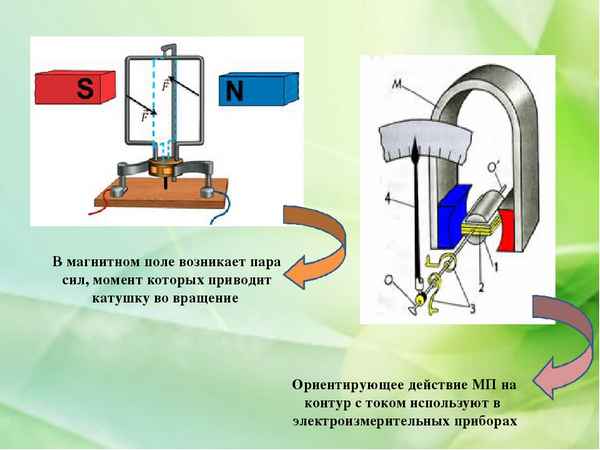

Получены уравнения конвекции и конвективной диффузии двухкомпонентных смесей в магнитном поле. Исследованы различные частные случаи. Решена задача о конвективном движении смеси вблизи вертикальной пластины, на поверхности которой происходит гетерогенная химическая реакция. Библиогр. 4 назв.

...

Получены уравнения конвекции и конвективной диффузии двухкомпонентных смесей в магнитном поле. Исследованы различные частные случаи. Решена задача о конвективном движении смеси вблизи вертикальной пластины, на поверхности которой происходит гетерогенная химическая реакция. Библиогр. 4 назв.

...

18 03 2024 15:51:31

Статья в формате PDF

104 KB...

Статья в формате PDF

104 KB...

16 03 2024 21:42:17

Статья в формате PDF

181 KB...

Статья в формате PDF

181 KB...

15 03 2024 20:33:55

Статья в формате PDF 123 KB...

14 03 2024 9:47:25

Культуру Русского зарубежья невозможно представить без журналистики, одно из значительных мест в которой занимает журнал «Вестник», основанный во Франции в 1925 году как печатный орган Русского Студенческого Христианского Движения за рубежом и верно следовавший своей основной цели – объединению верующей молодежи для служения православной церкви и защиты ее и веры – все эти годы. На сегодняшний день «Вестник» – не только старейший журнал Русского зарубежья, но и одно из немногих изданий, без которого она была бы много беднее.

...

Культуру Русского зарубежья невозможно представить без журналистики, одно из значительных мест в которой занимает журнал «Вестник», основанный во Франции в 1925 году как печатный орган Русского Студенческого Христианского Движения за рубежом и верно следовавший своей основной цели – объединению верующей молодежи для служения православной церкви и защиты ее и веры – все эти годы. На сегодняшний день «Вестник» – не только старейший журнал Русского зарубежья, но и одно из немногих изданий, без которого она была бы много беднее.

...

12 03 2024 22:26:32

Статья в формате PDF

119 KB...

Статья в формате PDF

119 KB...

11 03 2024 23:33:36

Статья в формате PDF

109 KB...

Статья в формате PDF

109 KB...

10 03 2024 21:45:10

Еще:

Поддержать себя -1 :: Поддержать себя -2 :: Поддержать себя -3 :: Поддержать себя -4 :: Поддержать себя -5 :: Поддержать себя -6 :: Поддержать себя -7 :: Поддержать себя -8 :: Поддержать себя -9 :: Поддержать себя -10 :: Поддержать себя -11 :: Поддержать себя -12 :: Поддержать себя -13 :: Поддержать себя -14 :: Поддержать себя -15 :: Поддержать себя -16 :: Поддержать себя -17 :: Поддержать себя -18 :: Поддержать себя -19 :: Поддержать себя -20 :: Поддержать себя -21 :: Поддержать себя -22 :: Поддержать себя -23 :: Поддержать себя -24 :: Поддержать себя -25 :: Поддержать себя -26 :: Поддержать себя -27 :: Поддержать себя -28 :: Поддержать себя -29 :: Поддержать себя -30 :: Поддержать себя -31 :: Поддержать себя -32 :: Поддержать себя -33 :: Поддержать себя -34 :: Поддержать себя -35 :: Поддержать себя -36 :: Поддержать себя -37 :: Поддержать себя -38 ::