БЕЗРИСКОВЫЕ ИНВЕСТИЦИИ РОССИЙСКОГО РЫНКА ЦЕННЫХ БУМАГ

При инвестировании в те или иные ценные бумаги инвестору необходимо учитывать степень риска ценных бумаг, отобранных им в качестве объекта инвестирования. Под риском в этом случае понимают вероятность получения доходности вложений ниже ее ожидаемой величины.

Принятие инвестиционного решения проходит через последовательное разрешение следующих проблем: выбор инструментов инвестирования, оценка рисков каждого инструмента и выбор инструмента с наибольшей инвестиционной привлекательностью. Кроме того, перед инвестором стоит проблема сложности выбора пpaктически безрисковых ценных бумаг. Включение инвестором в инвестиционный портфель безрисковых инструментов позволяет ему получать доход с минимальными рисками, обеспечивая этим финансовую стабильность.

Приведенные выше доводы обусловливают актуальность исследования по рассматриваемой теме.

Цель исследования - показать, что государственные ценные бумаги являются наиболее безрисковыми инвестициями российского рынка ценных бумаг.

В качестве рабочей гипотезы мы предположили, что безрисковые ценные бумаги все же несут в себе риски. При этом риск вложений в государственные облигации не меньше, чем риск вложений в депозитные инструменты крупных банков России.

В результате проведенного исследования нами были получены следующие результаты.

Безрисковые ценные бумаги - это ценные бумаги, которые имеют самый низкий в рыночных условиях уровень риска. К безрисковым ценным бумагам относят, прежде всего, государственные ценные бумаги. В Российской федерации выпускаются и обращаются следующие государственные ценные бумаги: государственные краткосрочные бескупонные облигации (ГКО), облигации федерального займа (ОФЗ); облигации государственного сберегательного займа (ОГСЗ); облигации внутреннего государственного валютного займа (ОВВЗ), казначейские обязательства (КО), облигации Банка России (ОБР).

Необходимо всегда иметь в виду, что повышенная доходность любого инструмента для инвестирования есть премия за риск. Поэтому не следует ожидать от безрисковых инструментов большой доходности. Применительно к безрисковым инструментам применяют понятие безрисковой ставки доходности, то есть доходности, которую можно получить от инвестиций, не связанных с большими рисками. В России в качестве безрисковых ставок рассматривают: проценты по депозитам Сбербанка РФ и других надежных банков, доходность западных финансовых инструментов, ставку рефинансирования ЦБ РФ, доходность государственных облигаций РФ. В результате анализа безрисковых ценных бумаг на российском рынке ценных бумаг наиболее надежным финансовым инструментом, доходность по которому можно считать как безрисковую, представляют еврооблигации. Кроме того, в оценочной пpaктике в России достаточно значительными перспективами для использования в целях определения безрисковой ставки доходности обладают ОФЗ.

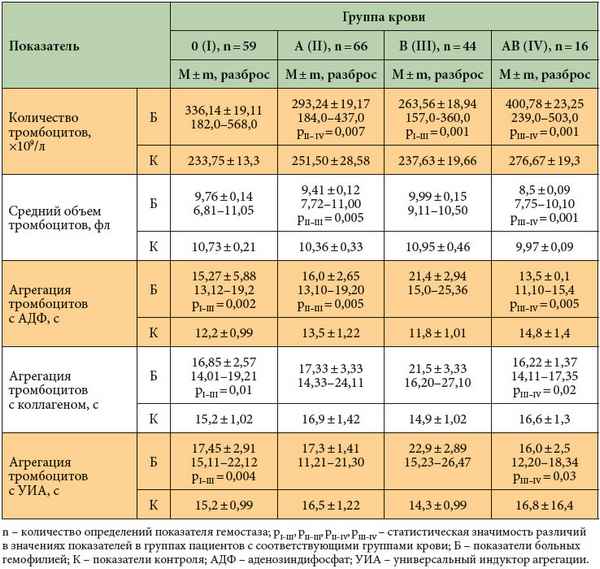

Для перечисленных российских безрисковых инструментов нами была проведена статистическая обработка динамики данных по инфляции, ставке рефинансирования, процентных ставок по депозитам и доходности государственных облигаций за период 2006-2011 гг. Результаты оценки рисков инвестирования с учетом перечисленных факторов представлены в таблице.

Инвестиционные хаpaктеристики основных безрисковых инструментов

|

Инструмент |

Средние годовые данные за период, % |

Риск, % |

Коэффициент вариации |

Фактические данные на 01.12.2011 г., % |

|

Депозит банков |

9,96 |

2,36 |

4,22 |

9,0 |

|

ОФЗ 26205 |

10,6 |

2,13 |

4,97 |

11,3 |

|

Ставка рефинансирования |

10,07 |

1,65 |

6,1 |

8,25 |

|

Инфляция |

9,35 |

7, 1 |

1,32 |

5,6 |

|

Реальная ставка по депозитам |

-0,11 |

- |

- |

0,75 |

Из данных таблицы следует, что исследованные нами безрисковые инструменты все же несут в себе незначительные риски. Особенно высоки инфляционные риски. При этом настораживает тот факт, что на фоне снижающейся инфляции растет доходность инвестирования в эти инструменты. Наиболее рискованными выглядят банковские депозиты, процентные ставки по которым к середине 2011 года стали превышать ставку рефинансирования и продолжают расти. Это указывает на будущий уровень инфляционных ожиданий или на возможные проблемы в финансовом секторе, что увеличивает риски инвестирования даже в безрисковые инструменты.

Тем не менее полученные результаты позволяют говорить о реальной эффективности инвестирования и в безрисковые инструменты, т.к. их доходность в 2011 г. превысит ожидаемую по итогам года инфляцию на уровне 6,5 %.

Полученные результаты позволяют сделать следующие выводы:

- Безрисковые инструменты все же имеют определенную степень риска. Однако этот риск значительно ниже, чем риск вложений в другие виды инструментов. Так, стандартное отклонение, показывающее насколько сильно значения доходности отклонялись от своего среднего значения в течении анализируемого периода, составило для депозитов банков 2,36 %, для ОФЗ 26205 - 2,13 %.

- Абсолютно безрисковых инвестиций не существует. Однако к имеющим максимальную степень надежности возврата можно отнести инвестиции, возврат которых гарантирует государство. Среди наименее рисковых можно назвать вложения в банковские депозиты и государственные ценные бумаги.

- Сравнительный анализ вложений в депозитные инструменты банков и в государственные облигации показал, что риск вложений во второй инструмент является минимальным. Расчеты подтвердили, что эффективность и надежность вложения в ценные бумаги государства значительно выше вложений во вклады банков. Однако важно учитывать и другие факторы для выбора наиболее предпочтительного инструмента инвестирования. К ним можно отнести влияние инфляции, процентный риск (хаpaктерен для ОФЗ), срок инвестирования, полученная доходность.

Тем самым, высказанное в гипотезе предположение о том, что риск вложений в государственные облигации не меньше, чем риск вложений в депозитные инструменты десятки крупных банков России не подтвердилось. Из этого следует, что цель исследования достигнута, т.е. показано, что государственные ценные бумаги являются наиболее безрисковыми инструментами инвестирования на российском рынке ценных бумаг.

Полученные результаты исследования позволяют нам оценить их как имеющие пpaктическую значимость и на основании сделанных выводов рекомендовать инвесторам следующее:

- Оценивать риск при вложении в те или иные ценные бумаги, так как даже безрисковые ценные бумаги имеют небольшой риск.

- С целью сбережения денежных средств инвестировать в государственные ценные бумаги, так как они обладают минимальным риском в сравнении с остальными инструментами для инвестирования.

- Диверсифицировать свои вложения, используя депозитные инструменты крупных надежных банков.

18 04 2024 3:35:50

Статья в формате PDF

108 KB...

Статья в формате PDF

108 KB...

17 04 2024 21:21:39

Статья в формате PDF

318 KB...

Статья в формате PDF

318 KB...

16 04 2024 11:50:27

Статья в формате PDF

251 KB...

Статья в формате PDF

251 KB...

13 04 2024 20:29:59

Дана хаpaктеристика локализации и цитологических особенностей cart-пептидсодержащих нейронов, выявленных на территории кортико-медиальной группировки миндалевидного комплекса мозга

...

Дана хаpaктеристика локализации и цитологических особенностей cart-пептидсодержащих нейронов, выявленных на территории кортико-медиальной группировки миндалевидного комплекса мозга

...

12 04 2024 2:23:19

Статья в формате PDF

115 KB...

Статья в формате PDF

115 KB...

11 04 2024 12:45:34

Статья в формате PDF

253 KB...

Статья в формате PDF

253 KB...

10 04 2024 1:10:28

09 04 2024 5:50:39

Статья в формате PDF

118 KB...

Статья в формате PDF

118 KB...

08 04 2024 6:14:51

Статья в формате PDF

135 KB...

Статья в формате PDF

135 KB...

07 04 2024 15:12:58

Статья в формате PDF

104 KB...

Статья в формате PDF

104 KB...

06 04 2024 13:49:22

05 04 2024 4:35:51

Статья в формате PDF

102 KB...

Статья в формате PDF

102 KB...

04 04 2024 2:48:56

Анализ данных литературы свидетельствует о том, что инициирующими патогенетическими факторами развития гестоза являются недостаточность инвазии трофобласта в стенку матки и неполноценность плацентации, то есть ограничение ее поверхностной плацентарной площадкой. Последнее обусловлено генетически детерминированными факторами, в частности, аномалиями структуры интегринов, приводящими к нарушению инвазии трофобласта в децидуальную оболочку матки, в том числе в маточно-плацентарные артерии. При этом в сосудах плаценты и субплацентарной зоны сохраняются мышечные элементы, реагирующие развитием спазма и ишемии на действие вазопрессорных нервных и гумopaльных влияний.

...

Анализ данных литературы свидетельствует о том, что инициирующими патогенетическими факторами развития гестоза являются недостаточность инвазии трофобласта в стенку матки и неполноценность плацентации, то есть ограничение ее поверхностной плацентарной площадкой. Последнее обусловлено генетически детерминированными факторами, в частности, аномалиями структуры интегринов, приводящими к нарушению инвазии трофобласта в децидуальную оболочку матки, в том числе в маточно-плацентарные артерии. При этом в сосудах плаценты и субплацентарной зоны сохраняются мышечные элементы, реагирующие развитием спазма и ишемии на действие вазопрессорных нервных и гумopaльных влияний.

...

03 04 2024 12:16:56

Статья в формате PDF

120 KB...

Статья в формате PDF

120 KB...

02 04 2024 14:59:30

Статья в формате PDF

111 KB...

Статья в формате PDF

111 KB...

01 04 2024 19:41:47

Статья в формате PDF

118 KB...

Статья в формате PDF

118 KB...

31 03 2024 19:27:22

Статья в формате PDF

116 KB...

Статья в формате PDF

116 KB...

30 03 2024 20:36:14

Статья в формате PDF

105 KB...

Статья в формате PDF

105 KB...

29 03 2024 13:11:56

Статья в формате PDF

105 KB...

Статья в формате PDF

105 KB...

28 03 2024 22:36:42

Статья в формате PDF

123 KB...

Статья в формате PDF

123 KB...

27 03 2024 21:29:38

Статья в формате PDF

134 KB...

Статья в формате PDF

134 KB...

26 03 2024 18:21:36

Статья в формате PDF

119 KB...

Статья в формате PDF

119 KB...

25 03 2024 19:21:58

Статья в формате PDF

131 KB...

Статья в формате PDF

131 KB...

24 03 2024 16:43:35

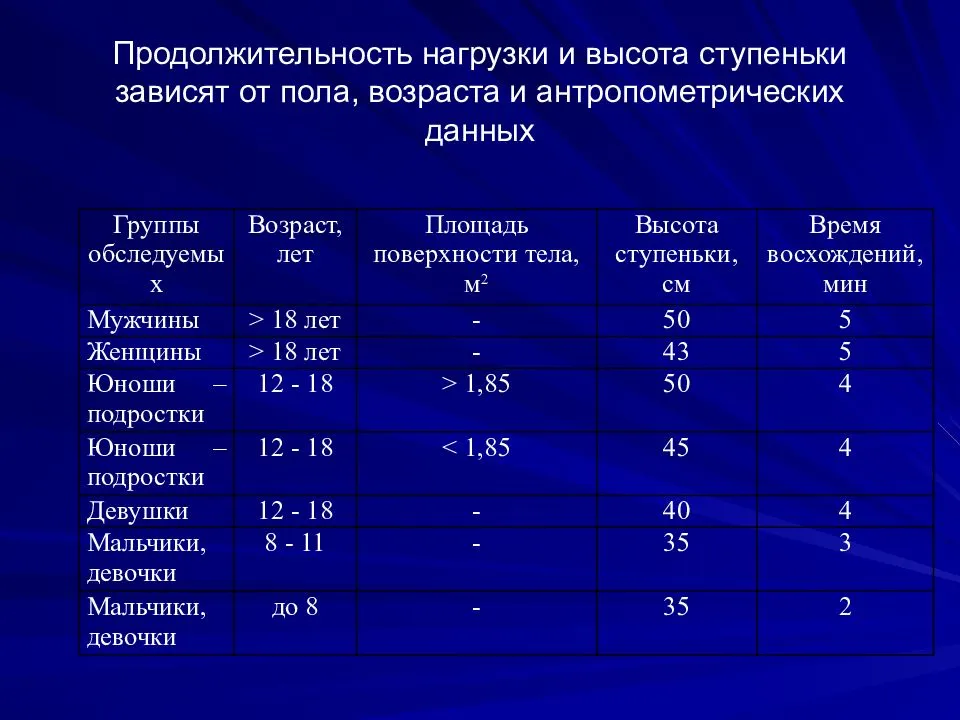

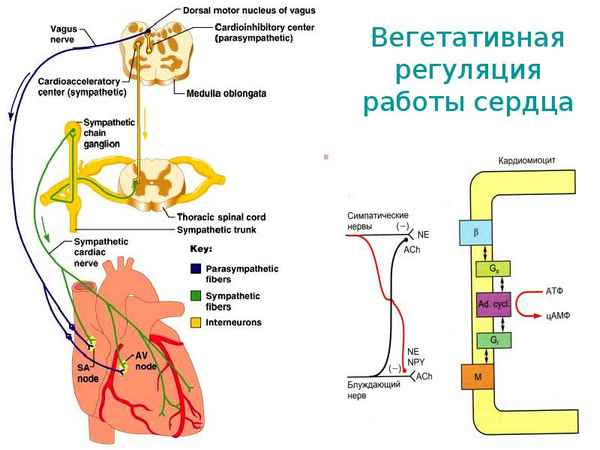

Цели исследования: определить нормальную динамику показателей вариабельности ритма сердца в ответ на физиологическую нагрузку у мужчин и женщин. Дать клинико-физиологическую оценку показателей.

Материалы и методы. Нами было обследованы 48 здоровых пациентов, из них 32 – мужчины, 16 – женщины. Средний возраст 46 (± 3,6) года. Исследование проводилось на комплексе суточного мониторирования ЭКГ «ДНК» с программой вариабельности сердечного ритма при проведении лестничных проб. Определяли: ЧСС ночью и на нагрузке, депрессию ST, параметры ОНЧ, НЧ, ВЧ, НЧ/ВЧ – как в покое, так и на нагрузке, SDNN и pNN50 за сутки.

Результаты. Обнаружено, что на нагрузках значительно повышается мощность ОНЧ (на 80,4%, t – 2,6) и синнергично снижается мощность НЧ (на 72%, t – 1,7) и ВЧ (на 65%, t – 1,6). Пoлoвых различий не выявлено (t – 0,8).

Заключение: показатель «ОНЧ» отражает реализацию синусовым узлом симпатических влияний. «ВЧ» отражают активность парасимпатической нервной системы (что соответствует литературным данным). Показатель «Низкие Частоты» не может служить маркером активности симпатической системы (как предлагается в литературе), а скорее отвечает за реализацию вагуса или иной тормозящей структуры. НЧ/ВЧ не может служить показателем вегетативного баланса.

...

Цели исследования: определить нормальную динамику показателей вариабельности ритма сердца в ответ на физиологическую нагрузку у мужчин и женщин. Дать клинико-физиологическую оценку показателей.

Материалы и методы. Нами было обследованы 48 здоровых пациентов, из них 32 – мужчины, 16 – женщины. Средний возраст 46 (± 3,6) года. Исследование проводилось на комплексе суточного мониторирования ЭКГ «ДНК» с программой вариабельности сердечного ритма при проведении лестничных проб. Определяли: ЧСС ночью и на нагрузке, депрессию ST, параметры ОНЧ, НЧ, ВЧ, НЧ/ВЧ – как в покое, так и на нагрузке, SDNN и pNN50 за сутки.

Результаты. Обнаружено, что на нагрузках значительно повышается мощность ОНЧ (на 80,4%, t – 2,6) и синнергично снижается мощность НЧ (на 72%, t – 1,7) и ВЧ (на 65%, t – 1,6). Пoлoвых различий не выявлено (t – 0,8).

Заключение: показатель «ОНЧ» отражает реализацию синусовым узлом симпатических влияний. «ВЧ» отражают активность парасимпатической нервной системы (что соответствует литературным данным). Показатель «Низкие Частоты» не может служить маркером активности симпатической системы (как предлагается в литературе), а скорее отвечает за реализацию вагуса или иной тормозящей структуры. НЧ/ВЧ не может служить показателем вегетативного баланса.

...

23 03 2024 9:10:57

Статья в формате PDF

111 KB...

Статья в формате PDF

111 KB...

22 03 2024 5:57:53

Статья в формате PDF

120 KB...

Статья в формате PDF

120 KB...

21 03 2024 23:43:48

Статья в формате PDF

121 KB...

Статья в формате PDF

121 KB...

20 03 2024 2:20:56

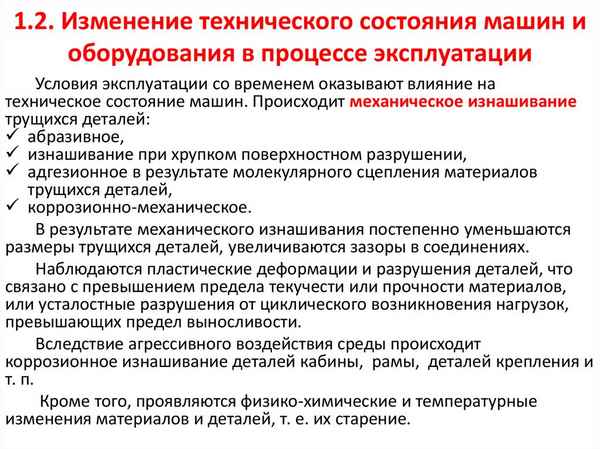

В статье дано определение техническому состоянию техники, представлены виды технических состояний и процессы изменения технического состояния при эксплуатации. Бытовая техника при эксплуатации может принимать исправное и неисправное состояние, а также работоспособное и неработоспособное состояние. Показана взаимосвязь видов технических состояний в виде графа переходов технических состояний, позволяющий проводить технологию восстановления работоспособности техники. Определен порядок восстановления бытовой техники и сформулирован критерий отказа техники. Рассмотрены признаки восстановления бытовой техники по отношению к восстанавливаемой и невосстанавливаемой техники. Показано, что к невосстанавливаемой технике относится техника, нахоящаяся в предельном состоянии или в результате ресурсного отказа. Рассмотрены признаки предельного состояния для восстанавливаемой и невосстанавливаемой техники.

...

В статье дано определение техническому состоянию техники, представлены виды технических состояний и процессы изменения технического состояния при эксплуатации. Бытовая техника при эксплуатации может принимать исправное и неисправное состояние, а также работоспособное и неработоспособное состояние. Показана взаимосвязь видов технических состояний в виде графа переходов технических состояний, позволяющий проводить технологию восстановления работоспособности техники. Определен порядок восстановления бытовой техники и сформулирован критерий отказа техники. Рассмотрены признаки восстановления бытовой техники по отношению к восстанавливаемой и невосстанавливаемой техники. Показано, что к невосстанавливаемой технике относится техника, нахоящаяся в предельном состоянии или в результате ресурсного отказа. Рассмотрены признаки предельного состояния для восстанавливаемой и невосстанавливаемой техники.

...

19 03 2024 8:39:11

Статья в формате PDF

113 KB...

Статья в формате PDF

113 KB...

18 03 2024 5:36:58

Статья в формате PDF

268 KB...

Статья в формате PDF

268 KB...

17 03 2024 18:28:46

Применен метод дисперсионного анализа для изучения силы влияния различных комплексных природных факторов на изменчивость длины шишки ели сибирской, произрастающей в Уральской лесорастительной провинции. Показано, что наибольшее влияние на изменчивость длины шишки в этом районе имеют индивидуальные особенности деревьев, долгота местности и высота над уровнем моря.

...

Применен метод дисперсионного анализа для изучения силы влияния различных комплексных природных факторов на изменчивость длины шишки ели сибирской, произрастающей в Уральской лесорастительной провинции. Показано, что наибольшее влияние на изменчивость длины шишки в этом районе имеют индивидуальные особенности деревьев, долгота местности и высота над уровнем моря.

...

16 03 2024 13:15:23

Статья в формате PDF

100 KB...

Статья в формате PDF

100 KB...

15 03 2024 20:10:11

Статья в формате PDF

101 KB...

Статья в формате PDF

101 KB...

14 03 2024 13:51:26

13 03 2024 20:20:35

Статья в формате PDF

276 KB...

Статья в формате PDF

276 KB...

11 03 2024 19:44:53

Статья в формате PDF

101 KB...

Статья в формате PDF

101 KB...

10 03 2024 3:15:56

Еще:

Поддержать себя -1 :: Поддержать себя -2 :: Поддержать себя -3 :: Поддержать себя -4 :: Поддержать себя -5 :: Поддержать себя -6 :: Поддержать себя -7 :: Поддержать себя -8 :: Поддержать себя -9 :: Поддержать себя -10 :: Поддержать себя -11 :: Поддержать себя -12 :: Поддержать себя -13 :: Поддержать себя -14 :: Поддержать себя -15 :: Поддержать себя -16 :: Поддержать себя -17 :: Поддержать себя -18 :: Поддержать себя -19 :: Поддержать себя -20 :: Поддержать себя -21 :: Поддержать себя -22 :: Поддержать себя -23 :: Поддержать себя -24 :: Поддержать себя -25 :: Поддержать себя -26 :: Поддержать себя -27 :: Поддержать себя -28 :: Поддержать себя -29 :: Поддержать себя -30 :: Поддержать себя -31 :: Поддержать себя -32 :: Поддержать себя -33 :: Поддержать себя -34 :: Поддержать себя -35 :: Поддержать себя -36 :: Поддержать себя -37 :: Поддержать себя -38 ::