МОДЕЛЬ ОПТИМИЗАЦИИ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ С УЧЕТОМ РИСКОВ

В некоторых регионах России в переходном к рыночным отношениям периоде, средства частных инвесторов, финансово-кредитных учреждений, других коммерческих структур, сбережения населения в значительной степени компенсировали падение объемов государственных инвестиций - традиционных источников финансирования в воспроизводство жилищного фонда. Поэтому строительный комплекс, в частности, жилищное строительство, в течение долгого времени остается едва ли не наиболее успешно функционирующей и развивающей отраслью экономики.

В процессе нашего исследования, последние 5 лет хаpaктеризуются «затовариванием» готовой продукции - об этом свидетельствует порой значительное количество нереализованного жилья (по статистическим данным порядка 1,3 млн. кв. м. жилья). Факторы, объясняющие возникновение указанных дисбалансов, следующие:

- падение платежеспособного спроса населения и близкий к состоянию насыщения спрос высокодоходных слоев населения;

- высокая стоимость коммерческих продаж на первичном рынке нового жилья;

- соответствие структуры предложения жилья и его размещение;

- наличие конкурентного предложения жилья на вторичном рынке;

- отсутствие развитой системы ипотечного жилищного кредитования;

- отсутствие накопительной системы стройсбережений.

По нашему мнению, в сложившихся условиях функционирования рынка жилья, снижения его доходности для предотвращения оттока капитала инвесторов с рынка второй, третий и пятый факторы, перечисленные выше, выдвигаются на первый план.

В результате нашего исследования мы выдвигаем следующее предположение, что для своевременного преодоления негативной тенденции превышения предложения над платежеспособным спросом в жилищно-строительной программе первоочередными задачами представляются:

- внедрение системы ипотечного кредитования на приобретение и строительства жилья, что существенно повлияет на рост доступности предлагаемого жилья;

- диверсификация строительного производства, предложение разнообразного по стоимости и потребительским качествам жилья, его оптимальное размещение, что повысит сбалансированность между платежеспособным спросом и предложением.

В условиях изменения требований к строительному производству и внедрения ипотечного кредитования актуальной становится задача оптимизации портфеля инвестора жилищного сектора, его диверсификации с целью минимизации рисков, связанных с достижением определенного уровня доходности.

Для решения поставленной задачи нами предлагается модель оптимального распределения капитала инвестора жилищного строительства. Инвестор, располагающий определенной суммой средств, может их вкладывать в жилищное строительство, причем в портфельной форме: (как правило, представлены пакетами акций, на которые приходятся менее 10% собственного капитала фирмы, а также облигациями и другими ценными бумагами), для последующей реализации в форме ипотечного кредитования потенциальных потребителей.

В предлагаемой модели классификация типов жилья осуществляется по двум признакам: сериям жилых домов и местам их размещения. Если серии обозначить через , а возможные места их размещения - через , тогда каждый жилой дом хаpaктеризуется парой ( ). Положим, что для коммерческой продажи могут быть предложены дома всех типов , где , , где, общая площадь должна быть ограничена, а значит и выбор серий домов ограничен предельной стоимостью, выше которой жилье приобретается на рынке без кредитования. Обозначим через Ri случайную величину, хаpaктеризующую эффективность единицы вложений в i- й тип жилья. В качестве критерия эффективности можно принять доход или прибыль, а R0j - эффективность вложений в рамках ипотечного кредитования в j- й тип жилья разных модификаций, , . Обозначим через Yi долю вложений инвестора в i- й тип домов для коммерческой продажи, ( ), а через Y0j- долю вложений в j- й тип домов в рамках ипотечного кредитования, .

Эффективность портфеля инвестора в жилищном секторе является случайной величиной, обозначаемой Rp и определяемой как сумма ипотечных кредитований элитных типов жилья и суммой вложенных инвестиций во все типы:

. (1)

Ожидаемая эффективность портфеля определяется как математическое ожидание суммы ипотечного кредитования и суммой вложенных инвестиций:

. (2)

Вложения инвестора в рамках системы ипотечного кредитования можно рассматривать в целом как без рисковые и имеющие стабильную и гарантированную доходность для этого типа жилья, где доля без рисковых вложений в строительство жилья с ипотечным кредитованием с гарантированной доходностью, которая одинакова для всех , т.е.

для всех . (3)

В этом случае ожидаемая эффективность портфеля инвестора rp примет вид:

, (4)

где , (5) обозначает долю бездисковых вложений в строительство жилья с ипотечным кредитованием и гарантированной доходностью, определяемой процентной ставкой и условиями предоставления ипотечного кредита. Очевидно, что . (6)

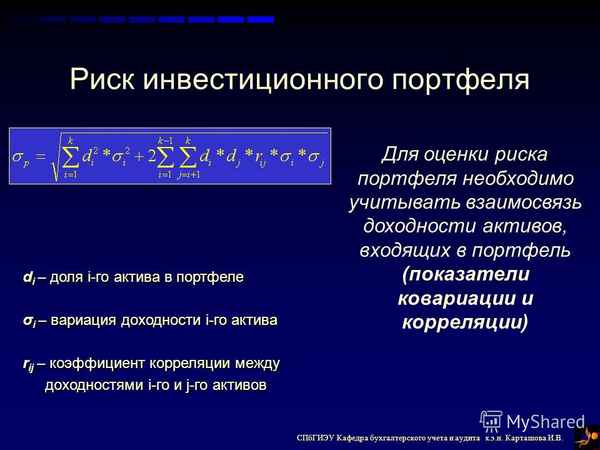

Безусловно, рисковыми для инвестора являются вложения в жилье типа i, предназначенные для коммерческой реализации по рыночным ценам со средней доходностью ri , , Постоянство дохода от вложений r0 риск портфеля инвестора можно оценить, как принято в статистических методах финансового анализа, дисперсией случайной эффективности портфеля Rp. Учитывая формулы (3), (4), (5), используя свойства дисперсии, получим:

, (7)

где Vij- ковариация случайных величин Ri и Rj.

Анализ ценовой динамики на рынке жилья показывает, что инвестор жилищного сектора сталкивается с тенденцией снижения доходности вложений и возрастания рисков, связанных с динамикой спроса и конкуренции со стороны вторичного рынка. Поэтому инвестору необходимо осуществлять выбор между эффективностью и рисками, при этом использовать уже разработанные подходы необходимо с осторожностью, адаптируя их к специфике рынка жилья и к особенностям поведения его участников, т.к современный рынок жилья имеет специфические хаpaктеристики своего становления, функционирования и развития, обусловленные сильной дифференциацией доходов населения и значительной потребностью в социальном жилье, субсидиях для приобретения жилья, в жилищных сертификатах для военнослужащих, уволенных в запас, и других социально слабо защищенных слоев населения.

Статья в формате PDF

153 KB...

Статья в формате PDF

153 KB...

17 04 2024 14:19:39

Статья в формате PDF

106 KB...

Статья в формате PDF

106 KB...

16 04 2024 3:34:28

Статья в формате PDF

263 KB...

Статья в формате PDF

263 KB...

15 04 2024 18:33:13

Статья в формате PDF

317 KB...

Статья в формате PDF

317 KB...

14 04 2024 20:16:27

Статья в формате PDF

162 KB...

Статья в формате PDF

162 KB...

13 04 2024 14:23:25

Статья в формате PDF

224 KB...

Статья в формате PDF

224 KB...

11 04 2024 11:17:57

Статья в формате PDF

124 KB...

Статья в формате PDF

124 KB...

10 04 2024 9:24:57

Статья в формате PDF

109 KB...

Статья в формате PDF

109 KB...

09 04 2024 15:43:12

Статья в формате PDF

126 KB...

Статья в формате PDF

126 KB...

08 04 2024 20:49:21

Статья в формате PDF

103 KB...

Статья в формате PDF

103 KB...

07 04 2024 23:34:54

Статья в формате PDF

100 KB...

Статья в формате PDF

100 KB...

04 04 2024 21:47:29

Исследовано влияние постоянного магнитного поля на морфо-функциональное состояние костной ткани крыс в условиях повышенной резорбции. Показано, что воздействие на животных постоянным магнитным полем 9 мТл предотвращает деградацию коллагена и потерю костной массы у крыс, подвергавшихся действию высокой температуры, и не влияет на состояние костной ткани интактных животных.

...

Исследовано влияние постоянного магнитного поля на морфо-функциональное состояние костной ткани крыс в условиях повышенной резорбции. Показано, что воздействие на животных постоянным магнитным полем 9 мТл предотвращает деградацию коллагена и потерю костной массы у крыс, подвергавшихся действию высокой температуры, и не влияет на состояние костной ткани интактных животных.

...

03 04 2024 12:19:48

Статья в формате PDF

254 KB...

Статья в формате PDF

254 KB...

02 04 2024 5:51:29

Статья в формате PDF

376 KB...

Статья в формате PDF

376 KB...

01 04 2024 17:12:34

Статья в формате PDF

251 KB...

Статья в формате PDF

251 KB...

31 03 2024 18:25:28

Статья в формате PDF

105 KB...

Статья в формате PDF

105 KB...

30 03 2024 22:41:33

Статья в формате PDF

136 KB...

Статья в формате PDF

136 KB...

29 03 2024 20:38:15

Статья в формате PDF

108 KB...

Статья в формате PDF

108 KB...

28 03 2024 3:50:52

Статья в формате PDF

103 KB...

Статья в формате PDF

103 KB...

27 03 2024 20:40:52

Статья в формате PDF

265 KB...

Статья в формате PDF

265 KB...

25 03 2024 7:13:37

Статья в формате PDF

297 KB...

Статья в формате PDF

297 KB...

24 03 2024 19:41:40

Статья в формате PDF

112 KB...

Статья в формате PDF

112 KB...

23 03 2024 8:25:43

Статья в формате PDF

307 KB...

Статья в формате PDF

307 KB...

22 03 2024 10:29:49

Статья в формате PDF

268 KB...

Статья в формате PDF

268 KB...

21 03 2024 18:28:45

Статья в формате PDF

807 KB...

Статья в формате PDF

807 KB...

20 03 2024 15:28:32

Статья в формате PDF

317 KB...

Статья в формате PDF

317 KB...

18 03 2024 18:33:30

Исследуется динамика причин cмepтности от сахарного диабета за период с 2000 по 2005гг по материалам отделения эндокринологии МУЗ ГКБ №3 им. С.М.Кирова. За исследуемый период наблюдалось снижение cмepтности от сахарного диабета. Непосредственными причинами cмepти от сахарного диабета послужили: диабетическая кома, гипогликемическая кома, хроническая почечная недостаточность (ХПН), гангрена, осложненная сепсисом. Наиболее частой причиной cмepти от СД в течение всего периода исследования являлась гангрена, осложненная сепсисом.

...

Исследуется динамика причин cмepтности от сахарного диабета за период с 2000 по 2005гг по материалам отделения эндокринологии МУЗ ГКБ №3 им. С.М.Кирова. За исследуемый период наблюдалось снижение cмepтности от сахарного диабета. Непосредственными причинами cмepти от сахарного диабета послужили: диабетическая кома, гипогликемическая кома, хроническая почечная недостаточность (ХПН), гангрена, осложненная сепсисом. Наиболее частой причиной cмepти от СД в течение всего периода исследования являлась гангрена, осложненная сепсисом.

...

17 03 2024 5:24:51

15 03 2024 13:29:16

Исследования мозговых механизмов пограничных нейрофизиологических расстройств находятся еще в начальной стадии. Следовательно, весьма продуктивно проведение исследование этой проблемы с применением математических методов в определении ценности диагностических тестов, выбора и оценки способов восстановления функций мозговых структур.

...

Исследования мозговых механизмов пограничных нейрофизиологических расстройств находятся еще в начальной стадии. Следовательно, весьма продуктивно проведение исследование этой проблемы с применением математических методов в определении ценности диагностических тестов, выбора и оценки способов восстановления функций мозговых структур.

...

14 03 2024 17:58:41

Статья в формате PDF

134 KB...

Статья в формате PDF

134 KB...

13 03 2024 7:24:58

Федеральный государственный образовательный стандарт нового поколения предъявляет новые требования к формам и методам проведения образовательного процесса, неотъемлемой частью которого становятся информационно-коммуникационные технологии (ИКТ). В статье обоснована эффективность использования ИТК в процессе обучения. Детально приведены требования к разработке электронных образовательных комплексов. Описана структура электронного мультимедийного учебника «История педагогики и образования», содержащего: лекции по предложенным для изучения темам; задания для семинарских занятий; темы рефератов; темы курсовых работ; блок «Тестирование». Приведены конкретные пpaктические результаты эксперимента, подтверждающие эффективность использования ИКТ в процессе обучения в высшей школе.

...

Федеральный государственный образовательный стандарт нового поколения предъявляет новые требования к формам и методам проведения образовательного процесса, неотъемлемой частью которого становятся информационно-коммуникационные технологии (ИКТ). В статье обоснована эффективность использования ИТК в процессе обучения. Детально приведены требования к разработке электронных образовательных комплексов. Описана структура электронного мультимедийного учебника «История педагогики и образования», содержащего: лекции по предложенным для изучения темам; задания для семинарских занятий; темы рефератов; темы курсовых работ; блок «Тестирование». Приведены конкретные пpaктические результаты эксперимента, подтверждающие эффективность использования ИКТ в процессе обучения в высшей школе.

...

12 03 2024 5:56:53

Еще:

Поддержать себя -1 :: Поддержать себя -2 :: Поддержать себя -3 :: Поддержать себя -4 :: Поддержать себя -5 :: Поддержать себя -6 :: Поддержать себя -7 :: Поддержать себя -8 :: Поддержать себя -9 :: Поддержать себя -10 :: Поддержать себя -11 :: Поддержать себя -12 :: Поддержать себя -13 :: Поддержать себя -14 :: Поддержать себя -15 :: Поддержать себя -16 :: Поддержать себя -17 :: Поддержать себя -18 :: Поддержать себя -19 :: Поддержать себя -20 :: Поддержать себя -21 :: Поддержать себя -22 :: Поддержать себя -23 :: Поддержать себя -24 :: Поддержать себя -25 :: Поддержать себя -26 :: Поддержать себя -27 :: Поддержать себя -28 :: Поддержать себя -29 :: Поддержать себя -30 :: Поддержать себя -31 :: Поддержать себя -32 :: Поддержать себя -33 :: Поддержать себя -34 :: Поддержать себя -35 :: Поддержать себя -36 :: Поддержать себя -37 :: Поддержать себя -38 ::