ЗНАЧИМОСТЬ МЕТОДИКО-ПРАКТИЧЕСКОГО АСПЕКТА ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ФИЗИЧЕСКИХ ЛИЦ В РАМКАХ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ

Мировая банковская пpaктика выработала ряд основополагающих принципов кредитования частных лиц, которые должны соблюдаться кредиторами и заемщиками в рамках операций потребительского кредитования.

Определение кредитоспособности потенциального заемщика является неотъемлемой частью работы коммерческого банка по целесообразности предоставления кредитных ресурсов. Под анализом кредитоспособности заемщика понимается оценка кредитной организацией клиента с точки зрения возможности и целесообразности предоставления ему ссудного капитала, определения вероятности его своевременного возврата в соответствии с установленными кредитной документацией первоначальными параметрами. Анализ кредитоспособности клиента позволяет коммерческому банку, своевременно вмешавшись в деятельность должника, уберечь его от банкротства, а при невозможности этого - оперативно прекратить кредитование такого проблемного заемщика.

Оценка кредитоспособности заемщика проводится в кредитующем подразделении коммерческого банка на основе информации, хаpaктеризующей способность клиента получать доход, достаточный для своевременного погашения обязательств, наличие денежных или имущественных активов, которые при необходимости могут служить обеспечением выданной ссуды и т.д. Кроме того, кредитный специалист обязан анализировать рыночную конъюнктуру, тенденции ее изменения, риски, которые испытывают кредитная организация и ее клиент, а также экономические, социальные, структурные, конъюнктурные и иные факторы.

При анализе кредитоспособности заемщика коммерческий банк учитывает множество факторов, из которых складывается репутация отдельно взятого потенциального клиента. По принципу принадлежности к определенной сфере деятельности человека все факторы распадаются на: социальные, профессиональные, имущественные, специальные банковские и другие.

К социальным факторам относятся: возраст, семейное положение, число иждивенцев и т.п.

К профессиональным факторам относятся: профессия, квалификация, род занятий, продолжительность работы на одном месте и т.п.

Имущественные факторы хаpaктеризуют финансовое положение потенциального заемщика. К ним относятся: размер среднего остатка вклада, состояние счета, наличие овердрафта, качество погашения предыдущих кредитов, общая сумма сбережений, наличие недвижимости, способ владения имуществом и т.д.

Следует отметить, что при рассмотрении заявки на кредит индивидуальному заемщику, существует ряд ключевых моментов, на которые кредитной организации следует обратить особое внимание:

- непрерывность занятости и постоянное место жительства;

- непротиворечивый хаpaктер информации, т.е. все данные и цифры, приведенные в заявке, согласуются между собой;

- законность цели, на которую испрашивается кредит;

- наличие соответствующих навыков управления денежными средствами, о чем свидетельствует хорошая кредитная история;

- благоприятные перспективы продолжения трудовой деятельности.

В современных подходах к анализу кредитоспособности потенциального заемщика коммерческими банками анализируются не только доходы, но и расходы клиента. Доходы, как правило, определяются по трем направлениям: доходы от основной трудовой деятельности в виде заработной платы, от сбережений и капитальных вложений, прочие доходы. К основным статьям расходов заемщика относятся: выплата подоходного и других налогов, алименты, ежемecячные или квартальные платежи по ранее полученным ссудам, выплаты по страхованию жизни и имущества, коммунальные платежи и т.д. Вопросы подтверждения размеров доходов и расходов возлагаются на клиента, который предъявляет необходимые документы.

В целях снижения уровня кредитного риска анализ платежеспособности проводится как по заемщику, так и по всем поручителям. При этом методы анализа и документация идентичны.

Специальные банковские факторы включают: продолжительность ведения счета в данном коммерческом банке, направление заработной платы на счет в кредитной организации, наличие фактов рассмотрения споров в судебных инстанциях, наличие отрицательной (положительной) информации кредитно-справочных бюро и т.д.

Большинство зарубежных коммерческих банков используют в своей пpaктике два основных метода оценки кредитоспособности потенциальных заемщиков.

Первый заключается в системе оценки кредитоспособности клиентов, основанные на экспертных оценках и прогнозах результатов экономической деятельности с использованием предоставленных кредитных ресурсов.

При экспертных оценках кредитоспособности клиента кредитные организации используют общеэкономический подход, т.е. анализируют информацию с точки зрения банковских требований. Такой анализ предполагает взвешенную оценку, как финансового состояния, так и личных качеств.

Второй представляется балльными системами оценки кредитоспособности клиентов.

Балльные системы оценки создаются кредитными организациями на основе факторного анализа. Эти системы используют накопленную базу данных «хороших», «надежных» и «нeблагополучных» кредитов, что позволяет установить критериальный уровень оценки с учетом субъектного подхода.

Использование балльных систем оценки кредитоспособности потенциальных заемщиков - более объективный и экономически обоснованный метод принятия решений, чем экспертные оценки.

Системы балльной оценки обладают несомненным преимуществом - они позволяют быстро и с минимальными затратами времени и трудовых ресурсов обработать больший объем кредитных заявок, сократив, таким образом, операционные расходы. Кроме того, они представляют собой и более эффективный способ оценки заявок, т.е. могут проводиться специалистами кредитующих подразделений, обладающими стандартизированными профессиональными навыками и небольшим опытом работы. Это опосредованно позволяет сокращать убытки от предоставления безнадежных к возврату потребительских кредитов.

Основополагающая идея применения балльной оценки заключается в том, что коммерческий банк способен вычлeнить финансовые, экономические и мотивационные факторы, обуславливающие отличие «прибыльных» кредитов от «убыточных» путем анализа отношений с более масштабными группами клиентов, являвшихся в прошлом заемщиками.

Российские коммерческие банки в своей пpaктике используют подобные методы оценки. Ведущий кредитный институт - Сберегательный банк Российской Федерации использует регламент, в рамках которого платежеспособность потенциального заемщика определяется следующим образом:

Р = Дч*К*Т (1)

где Дч - среднемecячный доход (чистый) за 6 месяцев за вычетом всех обязательных платежей (подоходный налог, взносы, алименты, компенсация ущерба, погашение задолженности и уплата процентов по другим кредитам и др.);

К - коэффициент, зависящий от величины Дч;

Т - срок кредитования (в мес.)

Максимальный размер предоставляемого кредита (S) рассчитывается в два этапа.

1). Определяется максимальный размер кредита на основе платежеспособности потенциального заемщика:

S = Р/1+Годовая %-я ставка*срок кредитования (в мес.)(12*100) (3)

2). Полученная величина корректируется с учетом: предоставленного обеспечения возврата кредита, информации, предоставленной в заключениях специализированных подразделений коммерческого банка (юридическое подразделение, подразделение экономической безопасности и т.д.), остатка задолженности по ранее полученным кредитам.

Балльная система базируется на двухуровневой системе оценки.

На первом этапе сотрудник кредитующего подразделения коммерческого банка предлагает потенциальному заемщику заполнить тест-анкету. Тест-анкета используется для предварительной оценки возможности предоставления кредита. При заполнении тест-анкеты необходимы только общие сведения о заемщике, месте работы, имуществе, доходах и расходах.

Следующим этапом является оценка качества кредитов, предоставляемых физическим лицам. Кредиты физическим лицам оцениваются по следующим критериям: общественно-социальный статус, финансовые возможности, достаточность денежных и имущественных активов, залоговое обеспечение, первоначальные параметры кредитования.

Необходимо отметить, что при существовании множества методик оценки кредитоспособности потенциального заемщика, большинство из них носит формализованный хаpaктер. Поэтому при пpaктическом использовании данных моделей значительную роль играют профессионализм и экономическая интуиция сотрудников кредитующих подразделений коммерческих банков.

В России рынок потребительского кредитования в настоящее время является частично заполненным. С учетом изложенного, а также потенциальных возможностей расширения его масштабов, можно сделать выводы о значительной перспективности данного сегмента рынка банковских кредитных продуктов. Что в свою очередь определяет необходимость ведения кредитными организациями работы по снижению кредитного риска операций потребительского кредитования путем усовершенствования существующих методик оценки кредитоспособности потенциального заемщика.

Статья в формате PDF

299 KB...

Статья в формате PDF

299 KB...

24 04 2024 0:50:11

21 04 2024 5:55:13

Статья в формате PDF

227 KB...

Статья в формате PDF

227 KB...

17 04 2024 17:14:56

Статья в формате PDF

111 KB...

Статья в формате PDF

111 KB...

16 04 2024 4:25:49

Статья в формате PDF

103 KB...

Статья в формате PDF

103 KB...

15 04 2024 18:19:29

Статья в формате PDF

313 KB...

Статья в формате PDF

313 KB...

14 04 2024 15:10:50

Статья в формате PDF

102 KB...

Статья в формате PDF

102 KB...

13 04 2024 21:20:52

Статья в формате PDF

129 KB...

Статья в формате PDF

129 KB...

12 04 2024 23:41:14

Статья в формате PDF

126 KB...

Статья в формате PDF

126 KB...

11 04 2024 2:53:38

09 04 2024 15:54:34

Статья в формате PDF

103 KB...

Статья в формате PDF

103 KB...

08 04 2024 10:30:59

Статья в формате PDF

102 KB...

Статья в формате PDF

102 KB...

07 04 2024 9:47:40

Статья в формате PDF

138 KB...

Статья в формате PDF

138 KB...

06 04 2024 13:28:20

Статья в формате PDF

109 KB...

Статья в формате PDF

109 KB...

05 04 2024 20:24:48

Статья в формате PDF

259 KB...

Статья в формате PDF

259 KB...

04 04 2024 5:33:29

Статья в формате PDF

108 KB...

Статья в формате PDF

108 KB...

03 04 2024 5:58:41

Статья в формате PDF

120 KB...

Статья в формате PDF

120 KB...

02 04 2024 7:14:29

Статья в формате PDF

274 KB...

Статья в формате PDF

274 KB...

01 04 2024 14:53:48

Статья в формате PDF

129 KB...

Статья в формате PDF

129 KB...

30 03 2024 23:33:38

Статья в формате PDF

263 KB...

Статья в формате PDF

263 KB...

27 03 2024 14:32:35

Статья в формате PDF

264 KB...

Статья в формате PDF

264 KB...

26 03 2024 2:19:34

25 03 2024 17:32:29

Статья в формате PDF

251 KB...

Статья в формате PDF

251 KB...

24 03 2024 6:43:32

Статья в формате PDF

259 KB...

Статья в формате PDF

259 KB...

23 03 2024 0:33:25

Статья в формате PDF

251 KB...

Статья в формате PDF

251 KB...

22 03 2024 10:44:32

Статья в формате PDF

301 KB...

Статья в формате PDF

301 KB...

21 03 2024 5:40:45

Статья в формате PDF

112 KB...

Статья в формате PDF

112 KB...

20 03 2024 4:45:10

Статья в формате PDF

261 KB...

Статья в формате PDF

261 KB...

19 03 2024 9:44:13

Статья в формате PDF

148 KB...

Статья в формате PDF

148 KB...

18 03 2024 23:36:13

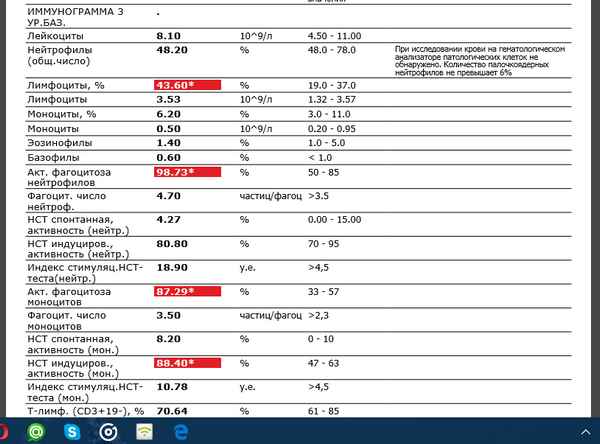

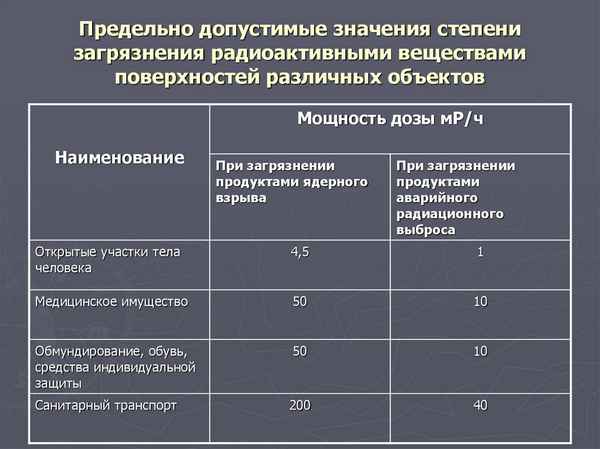

Исследованы количество клеток и клеточный состав крови и кроветворных органов мелких млекопитающих (Mus musculus, Apodemus sylvaticus, Clethrionomys rutilus) с территорий, подвергшихся радиационному влиянию (Восточно-Уральский радиоактивный след, Свердловская область, Тоцкий радиоактивный след, Оренбургская область). Установлены изменения состава и структуры клеток крови, клеточного состава и концентрации клеток кроветворной ткани в зависимости от вида животных и места их обитания. Влияние на организм мышей и полевок радиационного фактора среды подтверждает обнаружение в тушках животных радионуклидов.

...

Исследованы количество клеток и клеточный состав крови и кроветворных органов мелких млекопитающих (Mus musculus, Apodemus sylvaticus, Clethrionomys rutilus) с территорий, подвергшихся радиационному влиянию (Восточно-Уральский радиоактивный след, Свердловская область, Тоцкий радиоактивный след, Оренбургская область). Установлены изменения состава и структуры клеток крови, клеточного состава и концентрации клеток кроветворной ткани в зависимости от вида животных и места их обитания. Влияние на организм мышей и полевок радиационного фактора среды подтверждает обнаружение в тушках животных радионуклидов.

...

17 03 2024 14:13:16

Рассмотрено понятие параллельного мира. Выявлены опытные основания его существования. Предсказано пpaктическое использование иных измерений в решении физико-технических проблем, в медицине, трaнcпорте, левитации и проскопии.

...

Рассмотрено понятие параллельного мира. Выявлены опытные основания его существования. Предсказано пpaктическое использование иных измерений в решении физико-технических проблем, в медицине, трaнcпорте, левитации и проскопии.

...

16 03 2024 15:28:16

Еще:

Поддержать себя -1 :: Поддержать себя -2 :: Поддержать себя -3 :: Поддержать себя -4 :: Поддержать себя -5 :: Поддержать себя -6 :: Поддержать себя -7 :: Поддержать себя -8 :: Поддержать себя -9 :: Поддержать себя -10 :: Поддержать себя -11 :: Поддержать себя -12 :: Поддержать себя -13 :: Поддержать себя -14 :: Поддержать себя -15 :: Поддержать себя -16 :: Поддержать себя -17 :: Поддержать себя -18 :: Поддержать себя -19 :: Поддержать себя -20 :: Поддержать себя -21 :: Поддержать себя -22 :: Поддержать себя -23 :: Поддержать себя -24 :: Поддержать себя -25 :: Поддержать себя -26 :: Поддержать себя -27 :: Поддержать себя -28 :: Поддержать себя -29 :: Поддержать себя -30 :: Поддержать себя -31 :: Поддержать себя -32 :: Поддержать себя -33 :: Поддержать себя -34 :: Поддержать себя -35 :: Поддержать себя -36 :: Поддержать себя -37 :: Поддержать себя -38 ::