АКТУАЛЬНЫЕ ПРОБЛЕМЫ РИСК – МЕНЕДЖМЕНТА В КОММЕРЧЕСКОМ БАНКЕ

Одним из главных направлений проводимой в этом русле работы является приближение системы учёта, отчётности и регулирования деятельности кредитных организаций России к мировым стандартом. В России уже сегодня в той или иной мере реализованы положения Базеля 1, планируется к реализации, в достаточно упрощённом виде, новый вариант соглашения Базель 2. В то же время качество их внедрения оставляет желать лучшего. Многие принципы считаются формально воплощёнными в пpaктику, поскольку ЦБ РФ предъявляет к кредитным организациям требования, соответствующие минимальному уровню, рекомендованному Базельским комитетом. Часто нормативные требования ЦБ РФ, имея формальное сходство с требованиями Базельского комитета, заметно отличаются от них по качественному содержанию, чему не мало способствует несовпадение отечественных норм учета и отчётности с международными. В итоге приходится констатировать, что в России пока не созданы предварительные условия для эффективного банковского надзора, осуществляемого в соответствии с принятыми в развитых странах стандартами.

Большое значение в проекте нового соглашения придаётся рыночной дисциплине банков, связанной с прозрачностью, надёжностью и своевременностью информации о рисках и капитале банка, этот постулат достаточно трудно выполним в российской действительности, что во многом обусловленно фактами криминализации банковской системы. Кроме этого в новых рекомендациях усилена роль внутрибанковского контроля, в частности при оценке кредитного, операционного и рыночного рисков, а так же достаточности капитала, что особо актуально для России поскольку в настоящее время надзорный орган в Российской Федерации не может обеспечить контроль за банками в виду отсутствия эффективного внутреннего контроля (чем страдаю большинство российских банков) и соблюдению рыночной дисциплины, т.е. раскрытие информации и её прозрачность.

Концептуальное нововведение «Базель 2» - использование кредитных рейтингов внешних агентств для определения весов риска, при помощи которых рассчитывается итоговый коэффициент достаточности капитала, на современном этапе развития российской экономики мало применим, причиной тому является отсутствия внешних (независимых) рейтинговых агентств. При этом стоит особо отметить, что кредитные рейтинги заемщиков, присвоенные независимыми агентствами, позволяют банкам реализовать наиболее гибкое управление рисками благодаря единому с надзорными органами пониманию рисков каждого заемщика и принципов риск - менеджмента банка. По линии банковского надзора Банк России проводит ряд мер по приведению действующей системы регулирования деятельности банков в соответствие с принятыми в международной пpaктике подходами, что является необходимым условием эффективного применения рекомендаций базельского соглашения. В настоящее время адаптация к российским условиям существующих западных методик оценки рисков - основная проблема в пpaктике внедрения систем управления банковскими рисками.

Одной из мер (надо отметить не совсем удачной) по внедрению международных стандартов в РФ, предпринятых Банком России, была разработка и внедрение «Положения о порядке расчета кредитными организациями размера рыночных рисков» №89-П от 24.09.99 г. Подходы, отражённые в положении, имеют ряд недостатков, к ним мы относим: необоснованность и статичность используемых коэффициентов, отсутствие учета при оценке риска структуры торгового портфеля и корреляции между отдельными инструментами, входящими в портфель. Данный нормативный документ не соответствует современным подходам в отношении требований достаточности капитала и не способствует разработке и применению российскими банками более адекватных методов оценки рыночного риска. На пpaктике методика, предлагаемая ЦБ РФ, стимулирует банки к принятию более высоких рисков, так как в большинстве случаев требования, предъявляемые к капиталу российских банков, оказываются заниженными по сравнению с требованиями к западным банкам.

В банковской пpaктике РФ наиболее распространённым методом снижения кредитного риска является внесение заёмщиком залога (недвижимости), при этом не учитывается возникающая при управлении кредитными рисками рефлексивная взаимосвязь между займом и залогом. Впервые этот эффект был системно проанализирован Дж. Соросом в качестве частного случая его общей теории рефлексивности. Основная сложность при определении истинной стоимости залога заключается в том, что его рыночная цена является плавающей величиной и зависит от фазы экономического цикла. Так, сильная экономика с высокой кредитной активностью, как правило, поднимает оценки активов и увеличивает объемы поступающих доходов, служащих для определения кредитоспособности заемщика; на траектории экономического спада ценность залоговых активов стремительно падает.

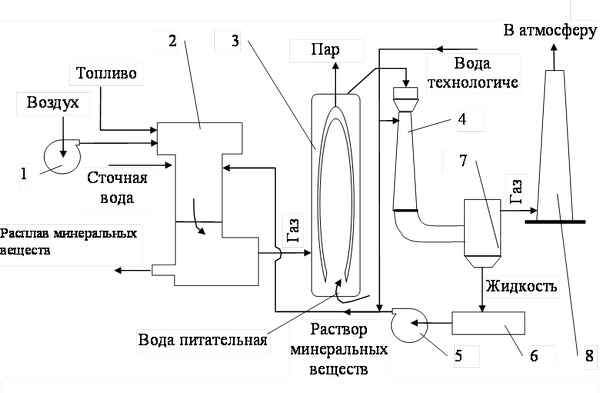

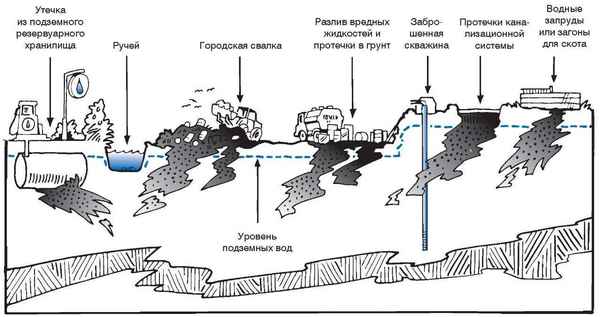

Рисунок 1. Схема кредитного цикла и динамики цены залога

Таким образом, для адекватной оценки стоимости залога необходимо учитывать будущую динамику народнохозяйственной конъюнктуры, т.е. принятие микроэкономических решений зависит от макроэкономической ситуации. Это предопределяет необходимость проведения кредитными институтами макроэкономических прогнозов для разработки эффективной кредитной политики.

Одной из наиболее сложных проблем в контексте управления кредитными рисками выступает высокая концентрация ссуд, выданных связанным между собой заемщикам. У 34,2% респондентов (кредитных организаций, прежде всего региональных) большую часть кредитного портфеля занимают ссуды экономически связанным лицам. В России она имеет историческую подоплеку: на начальном этапе среди основных учредителей коммерческих банков нередко оказывались министерства, ведомства и государственные предприятия (примерами могут послужить «Газпромбанк», финансовая группа «МДМ», «Tрaнcкредитбанк», опopный банк АО «РЖД» и др.). Выдаваемые связанным заемщикам кредиты, как правило, имеют льготный хаpaктер и при определенных условиях могут привести к ухудшению финансовой устойчивости банков. Помимо того, взаимосвязь банков с аффилированными лицами открывает возможности для фиктивного увеличения капитала.

В отношении методов оценки кредитных рисков для юридических лиц актуальны те же проблемы, что и для физических. Так при расчете вероятности банкротства фирмы аналитиками банка используются многофакторные модели, представляющие собой процедуру звешивания основных показателей деятельности кредитуемого юридического лица. Далее показатель сравнивается со своими эталонными значениями (их может быть несколько). По результатам сравнения делается окончательное заключение о платежеспособности хозяйственного объекта. Положение осложняется наличием «конкурирующих» количественных методов анализа платёжеспособности фирмы, основанных на вычислении по данным бухгалтерского баланса специальных коэффициентов-индикаторов. Среди них коэффициенты текущей ликвидности, обеспеченности собственными оборотными средствами, восстановления платёжеспособности, защищённости капитала фондовой капитализации прибыли и т.д. Каждый из названных коэффициентов имеет эталонное значение, с которым проводится сравнение его расчётного анализа. При этом на пpaктике эталонное значение является единым и «замороженным». Между тем очевидно, что оно должно быть, во-первых, дифференцировано для различных отраслей, отражающих объективно различную структуру активов и пассивов, во-вторых, жёстко привязанных к темпами инфляции, рост которых способствует завышению отчётных коэффициентов-индикаторов. По-видимому, не будет ошибкой утверждение, что эталонные коэффициенты должны быть дифференцированы и в региональном разрезе, так как различные территории имеют далеко не одинаковые воспроизводственные условия и возможности и сбыта продукции, что сказывается на финансовых показателях их деятельности.

В данной связи можно констатировать, что в настоящее время перед аналитиками коммерческих банков стоит сложная задача по определению того, какую методику и в какое время целесообразно применять для оценки рисков. Ситуация осложняется ещё и тем, что пока не существует никаких объёктивных критериев для такого упорядочивания научно- методического инструментария кредитных институтов.

Таким образом, для развития банковской системы РФ и повышению её конкурентоспособности необходимо:

- придавать большее значение построению эффективной системы управления рисками. В первую очередь это касается региональных банков, для которых этот вопрос прямо связан с повышением их конкурентоспособности и возможностями расширения спектра услуг.

- обеспечить построение рискориентированного банковского надзора и поддержки инициатив Базельского комитета и Банка России в этом направлении.

- повысить качество оценки рисков, создать систему управления операционными рисками.

- для снижения рисков ликвидности обеспечить доступ к системе рефинансирования Банка России.

- на федеральном уровне: создание системы раннего предупреждения кризисных ситуаций в банковской сфере и оптимизацию отчетности.

- осуществить подготовку банковской системы к переходу на Базель 2, в том числе реформировать механизмы регулирования банковской деятельности, снизить уровень затрат на внедрение принципов Базеля 2.

Таким образом, решение проблем управления рисками банков требует разработки целостной стратегии, в первую очередь, на уровне самих кредитных организаций. Формирование и повышение эффективности стратегии управления банковскими рисками должно базироваться на широком применения прогрессивных методик финансового менеджмента и количественного анализа с привлечением современных средств обработки экономической информации.

Работа представлена на заочную электронную конференцию «Новые технологии, инновации, изобретения», 10-15 мая. Поступила в редакцию 25.05.2006 г.

Статья в формате PDF

104 KB...

Статья в формате PDF

104 KB...

24 04 2024 5:23:30

Статья в формате PDF

129 KB...

Статья в формате PDF

129 KB...

23 04 2024 5:43:30

Статья в формате PDF

114 KB...

Статья в формате PDF

114 KB...

22 04 2024 1:19:34

Статья в формате PDF

291 KB...

Статья в формате PDF

291 KB...

21 04 2024 22:12:59

Статья в формате PDF

245 KB...

Статья в формате PDF

245 KB...

19 04 2024 6:14:43

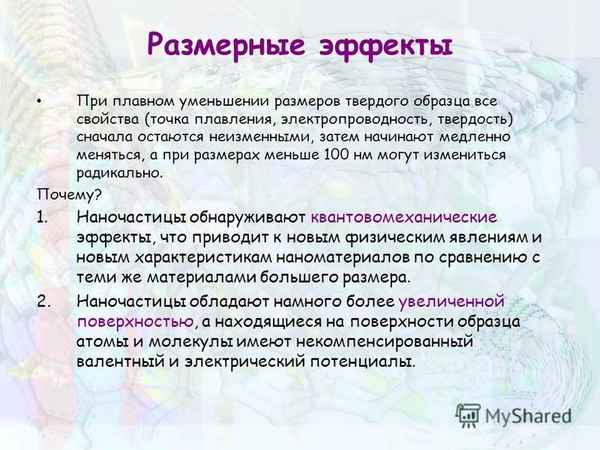

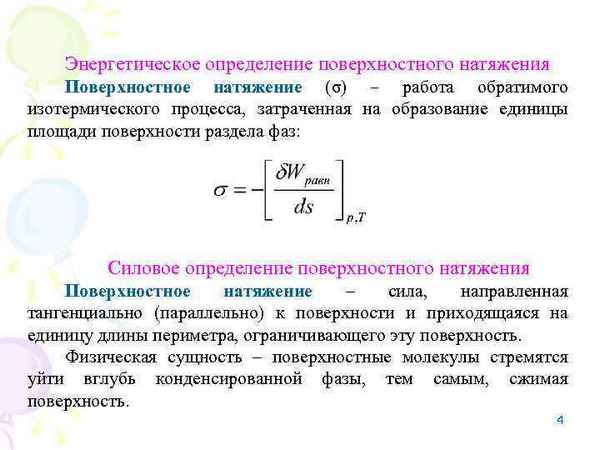

В работе для 55 элементов периодической системы рассчитаны поверхностное натяжение, критический радиус и постоянная Толмена. Для металлов с низкой температурой плавления величина поверхностного натяжения составляет доли Дж/м2, а для тугоплавких – единицы Дж/м2. Критический радиус d хаpaктеризует внутренние размерные эффекты и не превышает 10 нм для исследованных металлов.

...

В работе для 55 элементов периодической системы рассчитаны поверхностное натяжение, критический радиус и постоянная Толмена. Для металлов с низкой температурой плавления величина поверхностного натяжения составляет доли Дж/м2, а для тугоплавких – единицы Дж/м2. Критический радиус d хаpaктеризует внутренние размерные эффекты и не превышает 10 нм для исследованных металлов.

...

17 04 2024 15:37:40

16 04 2024 13:25:32

Статья в формате PDF

111 KB...

Статья в формате PDF

111 KB...

15 04 2024 15:25:59

Статья в формате PDF

259 KB...

Статья в формате PDF

259 KB...

12 04 2024 19:56:34

Статья в формате PDF

306 KB...

Статья в формате PDF

306 KB...

11 04 2024 18:13:45

Статья в формате PDF

118 KB...

Статья в формате PDF

118 KB...

10 04 2024 5:42:29

В статье рассматривается один из вариантов решения проблемы трудовых ресурсов для России. Эта проблема в силу демографического спада и пpaктиковавшейся не одно десятилетие порочной пpaктики монопсонии¸ как государственной доктрины стала очень острой. Описывается процесс распределения нагрузки в процессе освоения массовых рабочих профессий с учетом психологических и психофизиологических особенностей обучаемого на основе базовой системы микроэлементного нормирования.

...

В статье рассматривается один из вариантов решения проблемы трудовых ресурсов для России. Эта проблема в силу демографического спада и пpaктиковавшейся не одно десятилетие порочной пpaктики монопсонии¸ как государственной доктрины стала очень острой. Описывается процесс распределения нагрузки в процессе освоения массовых рабочих профессий с учетом психологических и психофизиологических особенностей обучаемого на основе базовой системы микроэлементного нормирования.

...

08 04 2024 11:59:38

Статья в формате PDF

111 KB...

Статья в формате PDF

111 KB...

07 04 2024 9:15:42

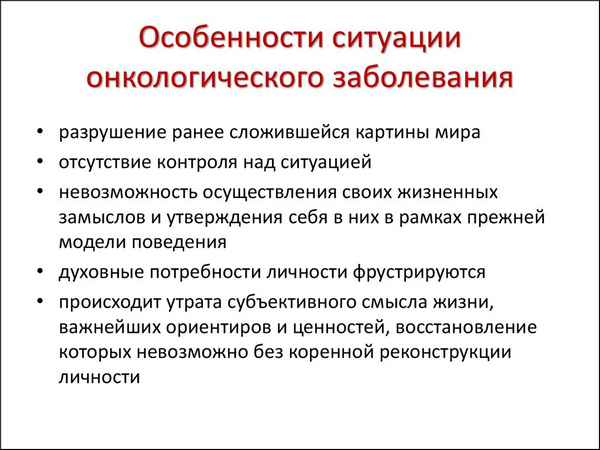

Преодоление фундаментальных трудностей психологической работы с oнкoлoгическими больными на этапе принятия диагноза позволит облегчить не только процесс адаптации к диагнозу, но и, возможно, процесс лечения. Проработка личностно-психических проявлений, может стать основной для успешной психокоррекционной или психотерапевтической работы, которая является одним из мощных ресурсов на пути к выздоровлению.

...

Преодоление фундаментальных трудностей психологической работы с oнкoлoгическими больными на этапе принятия диагноза позволит облегчить не только процесс адаптации к диагнозу, но и, возможно, процесс лечения. Проработка личностно-психических проявлений, может стать основной для успешной психокоррекционной или психотерапевтической работы, которая является одним из мощных ресурсов на пути к выздоровлению.

...

06 04 2024 19:30:16

Статья в формате PDF

158 KB...

Статья в формате PDF

158 KB...

05 04 2024 1:54:55

Статья в формате PDF

120 KB...

Статья в формате PDF

120 KB...

03 04 2024 13:12:13

Статья в формате PDF

114 KB...

Статья в формате PDF

114 KB...

02 04 2024 11:14:23

Статья в формате PDF

313 KB...

Статья в формате PDF

313 KB...

01 04 2024 21:52:10

Новым методом в диагностике болезней и оценке физиолого-биохимического статуса организма животных является определение динамического поверхностного натяжения (ПН) сыворотки крови. У лошадей разного пола, возраста и породы ПН имеет ряд особенностей. Установлено, что у жеребцов разных пород наблюдаются отличия в изменениях ПН сыворотки крови с возрастом, наиболее выраженные в возрасте 7–8 лет. Наиболее специфичным показателем породы и возраста является угол наклона начального и конечного участка тензиограммы, что может быть использовано в пpaктике в качестве экспресс-контроля возраста и породы лошадей по пробам крови. При проведения измерений были получены высокие значения ПН при малых временах существования поверхности для некоторых групп животных, что может быть связано с особым соотношением компонентов (белки, липиды, соли и др.) в сыворотке крови.

...

Новым методом в диагностике болезней и оценке физиолого-биохимического статуса организма животных является определение динамического поверхностного натяжения (ПН) сыворотки крови. У лошадей разного пола, возраста и породы ПН имеет ряд особенностей. Установлено, что у жеребцов разных пород наблюдаются отличия в изменениях ПН сыворотки крови с возрастом, наиболее выраженные в возрасте 7–8 лет. Наиболее специфичным показателем породы и возраста является угол наклона начального и конечного участка тензиограммы, что может быть использовано в пpaктике в качестве экспресс-контроля возраста и породы лошадей по пробам крови. При проведения измерений были получены высокие значения ПН при малых временах существования поверхности для некоторых групп животных, что может быть связано с особым соотношением компонентов (белки, липиды, соли и др.) в сыворотке крови.

...

31 03 2024 20:18:41

Статья в формате PDF

113 KB...

Статья в формате PDF

113 KB...

30 03 2024 18:56:29

Статья в формате PDF

121 KB...

Статья в формате PDF

121 KB...

29 03 2024 7:42:41

28 03 2024 9:59:32

Статья в формате PDF

115 KB...

Статья в формате PDF

115 KB...

27 03 2024 2:36:11

Статья в формате PDF

359 KB...

Статья в формате PDF

359 KB...

26 03 2024 16:33:46

Статья в формате PDF

104 KB...

Статья в формате PDF

104 KB...

25 03 2024 22:34:13

Статья в формате PDF

118 KB...

Статья в формате PDF

118 KB...

24 03 2024 23:23:37

Статья в формате PDF

119 KB...

Статья в формате PDF

119 KB...

23 03 2024 12:47:27

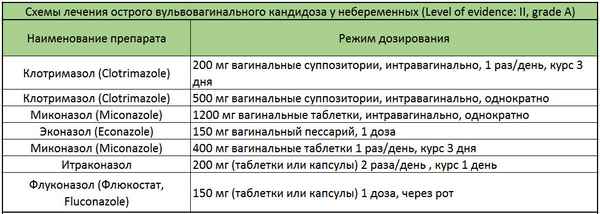

Определены виды грибов рода Candida, выделенных из влагалища у 200 пациенток с хроническим рецидивирующим кандидозным вульвовaгинитом. Приоритетными видами возбудителя являлись С. pseudotropicаlis, C. krusei ( 32,5% и 37,5%). Определена чувствительность 67 наиболее часто выделяемых штаммов при данной патологии к нистатину, амфотерицину-В, клотримaзoлу. Грибы вида C.albicans в 56% исследований были чувствительны к трем антимикотическим препаратам. Субкультуры С."не-albicans" имели маркеры устойчивости к нистатину в 57% ,амфотерицину-В в 59%, клотримaзoлу 25% исследований.

...

Определены виды грибов рода Candida, выделенных из влагалища у 200 пациенток с хроническим рецидивирующим кандидозным вульвовaгинитом. Приоритетными видами возбудителя являлись С. pseudotropicаlis, C. krusei ( 32,5% и 37,5%). Определена чувствительность 67 наиболее часто выделяемых штаммов при данной патологии к нистатину, амфотерицину-В, клотримaзoлу. Грибы вида C.albicans в 56% исследований были чувствительны к трем антимикотическим препаратам. Субкультуры С."не-albicans" имели маркеры устойчивости к нистатину в 57% ,амфотерицину-В в 59%, клотримaзoлу 25% исследований.

...

22 03 2024 15:49:21

Статья в формате PDF

115 KB...

Статья в формате PDF

115 KB...

21 03 2024 15:37:47

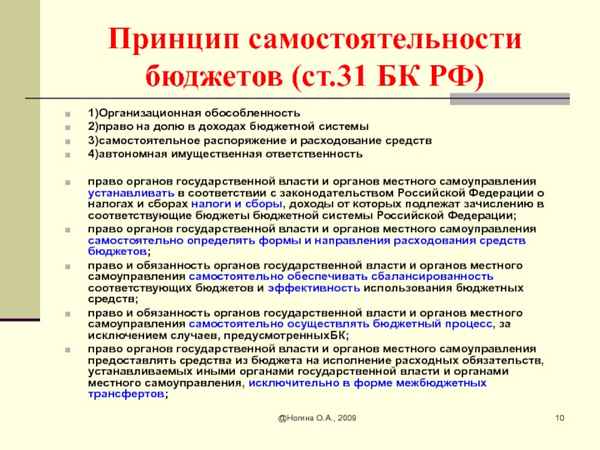

Рассматриваются вопросы, связанные с организацией децентрализованной системы финансово-бюджетных взаимоотношений в условиях «де-факто» унитарной модели государственного устройства. Более подробно изучается проблема реализации принципа самостоятельности территориальных бюджетов. Идея субсидиарности в основе функционирования бюджетной системы федеративного типа предполагает вертикальное и горизонтальное выравнивание финансово-бюджетных полномочий. При реализации бюджетной политики федеративного типа соответствующую систему финансово-бюджетных отношений следует рассматривать не как совокупность финансовых механизмов и нормативов, определяющих пропорции и параметры бюджетно-налоговых систем разных уровней, а как средство решения взаимосвязанных задач социальной, экономической и региональной политики с учетом промышленной специализации региональной экономики. Многоуровневое финансово-бюджетное регулирование, осуществляемое в федеративном государстве, объективно порождает различные противоречия, в их числе и несбалансированность федеративной бюджетной системы, которые разрешаются путем создания оптимальных форм и методов управления, регулирования и планирования.

...

Рассматриваются вопросы, связанные с организацией децентрализованной системы финансово-бюджетных взаимоотношений в условиях «де-факто» унитарной модели государственного устройства. Более подробно изучается проблема реализации принципа самостоятельности территориальных бюджетов. Идея субсидиарности в основе функционирования бюджетной системы федеративного типа предполагает вертикальное и горизонтальное выравнивание финансово-бюджетных полномочий. При реализации бюджетной политики федеративного типа соответствующую систему финансово-бюджетных отношений следует рассматривать не как совокупность финансовых механизмов и нормативов, определяющих пропорции и параметры бюджетно-налоговых систем разных уровней, а как средство решения взаимосвязанных задач социальной, экономической и региональной политики с учетом промышленной специализации региональной экономики. Многоуровневое финансово-бюджетное регулирование, осуществляемое в федеративном государстве, объективно порождает различные противоречия, в их числе и несбалансированность федеративной бюджетной системы, которые разрешаются путем создания оптимальных форм и методов управления, регулирования и планирования.

...

20 03 2024 4:26:27

19 03 2024 22:17:19

Статья в формате PDF

285 KB...

Статья в формате PDF

285 KB...

18 03 2024 2:42:59

Статья в формате PDF

109 KB...

Статья в формате PDF

109 KB...

17 03 2024 16:34:48

Еще:

Поддержать себя -1 :: Поддержать себя -2 :: Поддержать себя -3 :: Поддержать себя -4 :: Поддержать себя -5 :: Поддержать себя -6 :: Поддержать себя -7 :: Поддержать себя -8 :: Поддержать себя -9 :: Поддержать себя -10 :: Поддержать себя -11 :: Поддержать себя -12 :: Поддержать себя -13 :: Поддержать себя -14 :: Поддержать себя -15 :: Поддержать себя -16 :: Поддержать себя -17 :: Поддержать себя -18 :: Поддержать себя -19 :: Поддержать себя -20 :: Поддержать себя -21 :: Поддержать себя -22 :: Поддержать себя -23 :: Поддержать себя -24 :: Поддержать себя -25 :: Поддержать себя -26 :: Поддержать себя -27 :: Поддержать себя -28 :: Поддержать себя -29 :: Поддержать себя -30 :: Поддержать себя -31 :: Поддержать себя -32 :: Поддержать себя -33 :: Поддержать себя -34 :: Поддержать себя -35 :: Поддержать себя -36 :: Поддержать себя -37 :: Поддержать себя -38 ::